Mercado de chile en Estados Unidos

- Introducción

- Principales regiones proveedoras

- Análisis comparativo interanual

- Principales vías de entrada

5. Evolución anual del precio

- Introducción

El mercado de Estados Unidos de chile picoso tiene una gran relevancia para nuestro sector productivo, ya que la mayor parte de nuestras exportaciones se destinan allí. Por ello, es necesario conocer las tendencias de dicho mercado para conocer nuestro papel como proveedor mayoritario de esta hortaliza, así como saber los movimientos comerciales más recientes.

De este modo, el presente artículo hace referencia al conjunto de chiles picosos que forman parte del comercio estadounidense, entre los que se encuentran el chile jalapeño, serrano, poblano, habanero, caribe, etc., durante el periodo comprendido entre el 1 de abril de 2022 y el 31 de marzo de 2023.

- Principales regiones proveedoras

El mercado estadounidense de chile picoso ha recibido producto en los últimos 12 meses de regiones muy diferentes, concretamente de 19, desde muy cercanas como México o Canadá hasta otras más lejanas como Bélgica, Países Bajos o Japón. También hay que registrar tres regiones interiores que son muy importantes para este mercado: Florida, Carolina del Norte y Georgia.

El volumen recibido por este mercado en los últimos años ha experimentado altibajos, con aumentos y descensos, alcanzando su máximo valor en 2022. Según datos de la agencia Agtools (2023), en el periodo comprendido entre el 1 de abril de 2022 y el 31 de marzo de 2023 se contabilizaron 520,527 toneladas, sufriendo una reducción con respecto al mismo intervalo del año anterior (2021 – 2022), donde se registraron 637,838 toneladas, es decir, un 18.4 % menos, sin duda, un porcentaje bastante significativo.

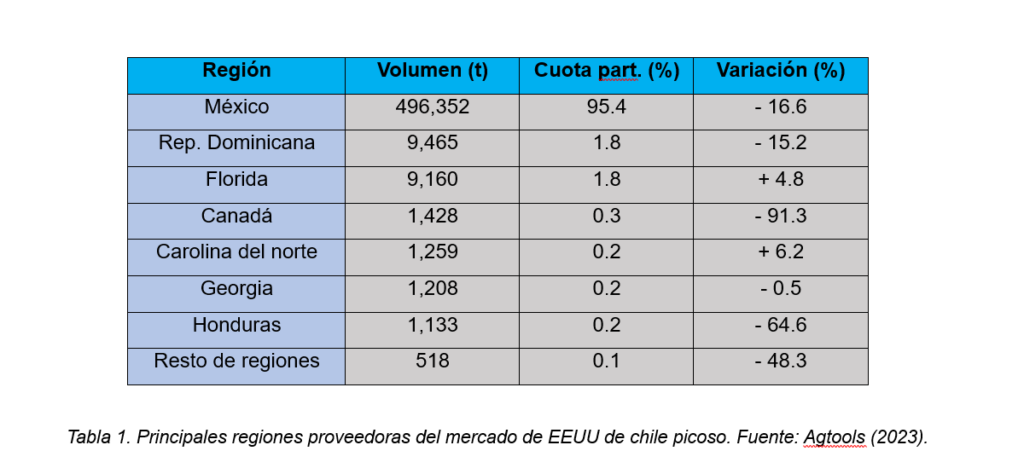

En la tabla 1 se muestran las 7 regiones cuyos volúmenes son superiores a mil toneladas de chile picoso aportado. Las 12 regiones restantes suministran una cantidad notablemente inferior, debido a que, en ocasiones, corresponden a chiles de variedades muy específicas para nichos de mercado muy concretos. Asimismo, se puede observar, además del volumen (en toneladas), otros datos de interés como su cuota de participación (%) en el mercado de Estados Unidos y la variación del volumen (%) en comparación con el mismo periodo del año anterior.

Las cifras publicadas reflejan el protagonismo del chile mexicano, con una cuota de participación del 95.4%, aunque el volumen se ha visto reducido un 16.6%, con una merma de más de 98 mil toneladas, que influyó de forma importante en el descenso total del mercado comentado anteriormente.

Otros decrecimientos significativos se produjeron en República Dominicana, que ocupa el segundo puesto, con más del 15% y Canadá (cuarta posición), que superó el 90% de reducción. Por el contrario, solamente aumentaron sus volúmenes dos regiones estadounidenses, Florida y Carolina del Norte, con cifras de 4.8% y 6.2%, respectivamente. Sin embargo, al tratarse de cantidades más pequeñas no repercuten tanto en el mercado.

- Análisis comparativo interanual

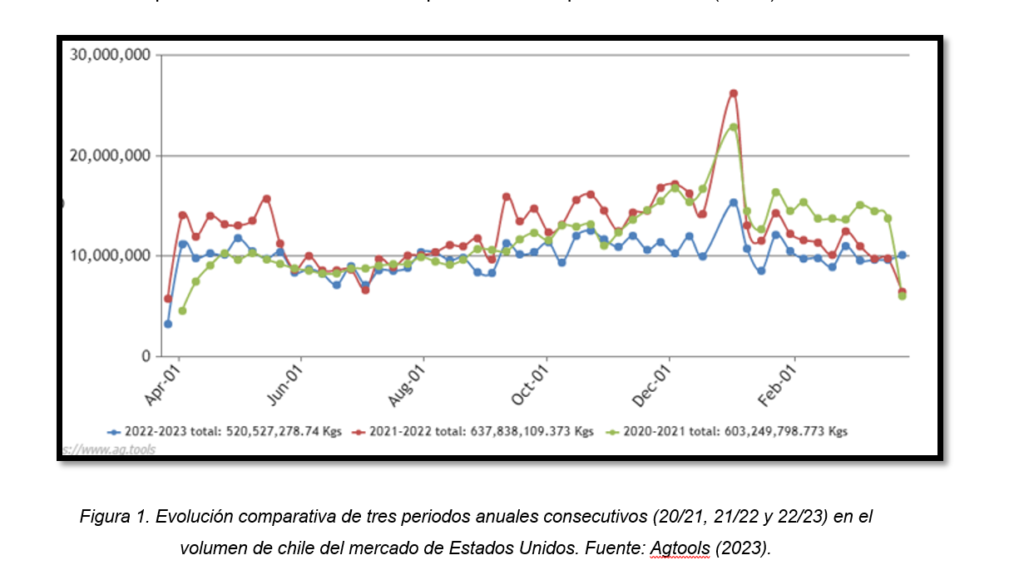

En lo referente a la distribución anual del volumen registrado de este tipo de pimiento, se podría resumir, de forma general, como una evolución relativamente regular entre los meses de abril y septiembre. A partir de dicho mes se produce un incremento del volumen hasta marzo, alcanzando su valor máximo en enero.

En la figura 1 se representa esta evolución en tres periodos anuales consecutivos, siendo: 01/04/20 – 31/03/21 (línea verde); 01/04/21 – 31/03/22 (línea roja); 01/04/22 – 31/03/23 (línea azul).

Atendiendo a dicha gráfica, el periodo 20/21 supuso un volumen total anual de 603 mil toneladas, repartidas de manera bastante constante entre abril y septiembre, para después ir aumentando progresivamente hasta alcanzar su pico máximo en enero, bajando posteriormente para mantener una tendencia algo más regular.

El intervalo correspondiente al año siguiente (21/22) marcó un incremento del volumen total, hasta las 637 mil toneladas, aunque con algunas diferencias en determinadas épocas del año. Así, mostró mayores volúmenes entre abril y junio, y también durante algunas semanas a partir de septiembre, incluido el máximo de enero. Sin embargo, las cifras semanales fueron inferiores a partir de ese momento en comparación con el periodo anterior (20/21).

Finalmente, es importante destacar el descenso significativo ocurrido al año siguiente, donde se registraron 520 mil toneladas, estando prácticamente todas las semanas por debajo de los dos periodos anuales anteriores, especialmente a partir de noviembre. Únicamente se superó el volumen de 2020/21 al inicio del mes de abril.

- Principales vías de entrada

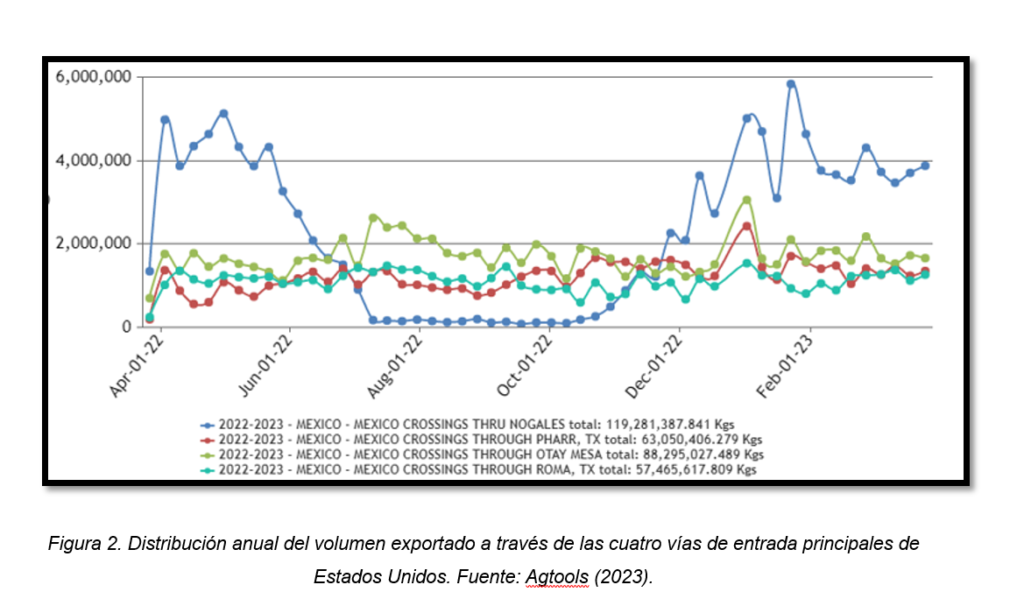

El chile exportado desde nuestro país al mercado estadounidense tiene cuatro vías de entrada, preferentemente. Estas vías fronterizas son: Nogales (Arizona), Otay Mesa (California), Pharr (Texas) y Roma (Texas).

Según datos de Agtools (2023), los volúmenes reportados en dichas entradas el año pasado fueron 119 mil toneladas en Nogales, que es la principal puerta de entrada, ya que representó más del 24% del volumen total exportado, 88 mil toneladas en Otay Mesa, que con un porcentaje de casi el 18% está considerada la segunda puerta de entrada en importancia. En tercer lugar, se encuentra la frontera de Pharr, que participó con el 12% del volumen total al recibir 63 mil toneladas y, finalmente, Roma, con el 11% (57 mil toneladas).

De manera conjunta, estas cuatro fronteras registraron el 65% del volumen total, lo que supone casi dos terceras partes de la exportación de chile. El volumen restante se recibió por diferentes rutas de entrada, por vía aérea y marítima, además de la terrestre.

Según se observa en la figura 2, existe cierto paralelismo en la distribución anual de los volúmenes registrados en Pharr, Otay Mesa y Roma. Sin embargo, la entrada de Nogales muestra cifras bastante superiores en los periodos abril – junio y diciembre – marzo. Por el contrario, entre julio y noviembre sus cifras resultaron menores en comparación con las otras tres entradas fronterizas.

- Evolución anual del precio

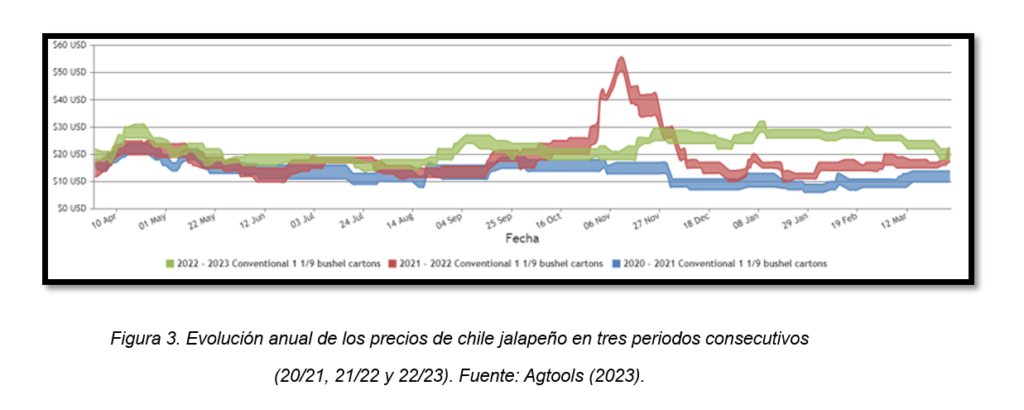

Para analizar el comportamiento de los precios a lo largo del año (fig. 3), se ha tomado como referencia los valores del chile jalapeño en el mercado de Pharr, durante el mismo intervalo que en los casos de estudio anteriores (01/04 – 31/03).

Como se puede interpretar al observar la tendencia de la gráfica, entre abril y octubre se produjeron pocas diferencias apreciables entre los tres años, quizá con la excepción de algunos momentos concretos en favor del periodo 22/23 (línea verde), como la segunda quincena de abril, el mes de septiembre y el intervalo entre diciembre y marzo. En cambio, el periodo 21/22 (línea roja) mostró su mejor precio durante el mes de noviembre, alcanzando los 50 dólares por caja, aunque volvió a descender (por debajo de 20 dólares) a partir de diciembre. Por su parte, la 20/21 (línea azul) marcó los valores más bajos a la largo de todo el año, especialmente a partir de diciembre, con precios en torno a 10 dólares, incluso algo menos.

De este modo, se podría concluir afirmando que, a pesar de una cierta similitud interanual, se han producido diferencias notables en los precios del chile jalapeño en algunos momentos concretos del año, las cuales deben ser tenidas en consideración.

Más historias

Cenicilla en el chile

Beneficios para la salud de los chiles picosos

¿Cómo se mide el nivel de picante de un chile?