Mercado de durazno en Estados Unidos

1.Introducción

2.Consumo de frutas de hueso en Estados Unidos

3.Principales proveedores de durazno para el mercado estadounidense

- Papel exportador de México

- Introducción

El durazno es la fruta de hueso más consumida en Estados Unidos en comparación con otras como nectarina, ciruela o albaricoque. Sin embargo, se está produciendo en los últimos años una disminución del volumen de esta fruta, al perder cierta popularidad entre los consumidores del país vecino. Esta disminución ha provocado un aumento de su precio. En cuanto a las principales regiones proveedoras de durazno del mercado estadounidense, solamente Chile se mantiene en los puestos de arriba siendo una fuente externa, ya que el resto corresponden a zonas del propio Estados Unidos. Actualmente, México ocupa un papel de mero espectador en estos procesos comerciales, al registrar un volumen pequeño que, además, ha ido reduciéndose en los últimos años.

- Consumo de frutas de hueso en Estados Unidos

De las frutas de hueso que son consumidas por el público estadounidense, el durazno es el que presenta un mayor volumen. Dentro de este grupo de frutales, se pueden encontrar otras como ciruelas, chabacanos o albaricoques, nectarinas y por supuesto, el propio durazno, con todas sus variedades.

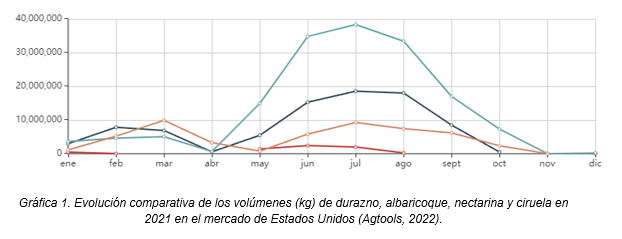

La evolución a lo largo del año del volumen de estas frutas en el mercado de Estados Unidos se puede observar con total claridad en la gráfica 1, a través del análisis comparativo de 2021 realizado por Agtools (2022). En ella se muestran los volúmenes mensuales de cuatro frutas de hueso: durazno (línea azul claro), nectarina (línea azul marino), ciruela (línea naranja) y albaricoque (línea roja).

La distribución a lo largo del año (2021) marca el comportamiento de consumo de dos temporadas:

- Desde enero hasta abril, marcada por la importación de fruta desde Chile.

- Posteriormente, sobre todo en los meses de verano, con la producción de Estados Unidos.

En la primera temporada se debe destacar que el durazno no es la fruta con mayor volumen en dicho periodo, prácticamente es el tercero, después de la nectarina y la ciruela. Asimismo, los volúmenes registrados no revelan cifras elevadas, no superando en ningún caso (ni por tipo de fruta ni por el mes que se encuentra) las 10 mil toneladas.

Por el contrario, el comportamiento del volumen de durazno en la segunda temporada experimenta un enorme crecimiento a partir de abril, siendo el que presenta un mayor consumo de principio a fin y alcanzando el valor máximo en el mes de julio con 40 mil toneladas. Igualmente, los meses de junio y agosto también presentan cifras altas, superiores a las 30 mil toneladas.

El consumo de la nectarina también muestra un buen comportamiento, con la misma evolución que el durazno, aunque con volúmenes inferiores a éste. De forma paralela, alcanza su máximo en julio, con casi 20 mil toneladas.

Las ciruelas, con todas sus variedades, marcan un consumo menor, obteniendo su mayor cifra, también en julio, muy cercana a las 10 mil toneladas. Finalmente, los chabacanos o albaricoques, es la fruta que presenta unos volúmenes más bajos en este periodo de verano entre los consumidores estadounidenses, así como un periodo de consumo más corto.

- Principales proveedores de durazno para el mercado estadounidense

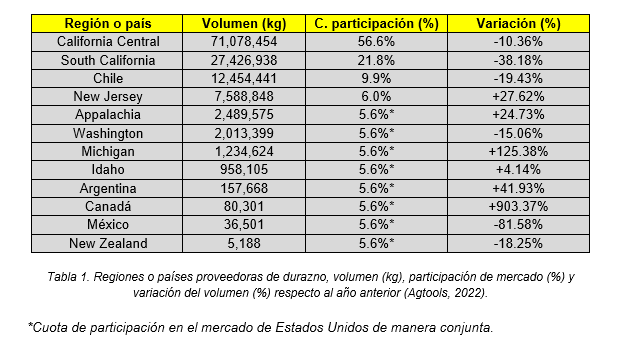

Es necesario señalar que las principales regiones que abastecen este mercado de durazno son zonas del mismo Estados Unidos. La tabla 1 muestra las 12 regiones o países considerados como proveedores de esta fruta, cuyos datos han sido reportados por Agtools y corresponden al volumen comercializado en el mercado de Estados Unidos del 1 de agosto de 2021 al 31 de julio de 2022.

Al observar estos datos queda muy claro que los primeros puestos, con los mayores volúmenes, pertenecen a zonas de este país. La excepción la constituye Chile, que se erige como el proveedor externo más destacado, con una participación de mercado de casi el 10%, por encima de Argentina, Canadá, México y Nueva Zelanda.

No obstante, a pesar de contabilizar 12 zonas suministradoras de durazno, hay que considerar a las 4 primeras de la tabla 1 como las principales, ya que concentran prácticamente el 95% de la fruta consumida, sobre todo, la zona productora de California, cuya suma de California Central y California Sur supusieron el año pasado un volumen superior a los 98.5 millones de kilos y una cuota de participación conjunta del 78.4%, es decir, casi cuatro quintas partes del volumen total.

También se debe tener en cuenta que los 3 principales proveedores sufrieron una disminución de su volumen con respecto al año anterior, destacando California Sur con más de un 38%. Por el contrario, otras regiones o países, como es el caso de Canadá, tuvieron un crecimiento espectacular, pero al tratarse de cantidades pequeñas, dicho aumento no supone un cambio significativo en el volumen de comercio general.

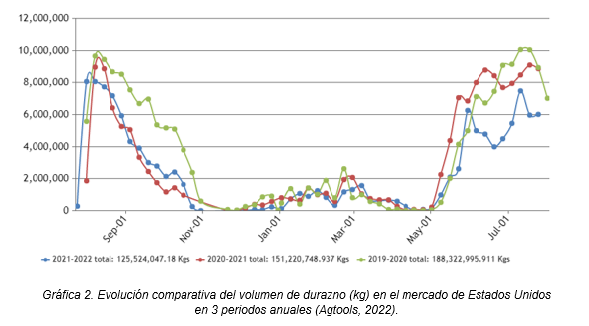

En cuanto al volumen anual de durazno en el mercado de Estados Unidos, éste ha ido sufriendo una reducción en los últimos años. Así, en el periodo comprendido entre el 1 de agosto de 2021 y el 31 de julio de 2022, dicho valor ha sido superior a las 125 mil toneladas, pero se ha visto reducido un 20% en comparación con el mismo intervalo de 2020-2021, donde se reportaron más de 151 mil toneladas y un 50% menos que en la temporada 2019-2020, en la que se superaron las 188 mil (gráfica 2). Sin duda, son unas cifras que reflejan el rápido descenso del volumen anual de durazno, el cual parece representar la pérdida de popularidad en el gusto del consumidor estadounidense.

La evolución comparativa de 3 años de la gráfica 2 muestra de forma clara que existe una distribución similar del volumen de durazno repartido a lo largo del año, donde alcanza uno de sus valores máximos antes del mes de septiembre para empezar a descender progresivamente los meses siguientes, volviendo a comenzar a elevar dicho volumen a partir de mayo hasta julio.

En cuanto a la tendencia de los precios, se ha registrado un incremento de los mismos, tanto para el durazno procedente de Chile como para el de origen californiano. La explicación de esta subida monetaria parece estar relacionada de manera directa con la disminución del volumen de esta fruta, algo que resulta obvio.

- Papel exportador de México

Al contrario de lo que sucede con numerosos productos hortofrutícolas cultivados en México y exportados a Estados Unidos, donde nuestro país ocupa un papel protagonista, ocupando la mayor parte de la cuota de participación en el mercado del país vecino, en el caso del durazno nos toca, de momento, ocupar el papel de espectador, ya que nuestras cifras de exportación son muy pequeñas.

A este respecto, consultando la tabla 1, México aparece en el puesto 11 de las 12 regiones proveedoras, aportando unos datos prácticamente insignificantes (36,501 kg y una reducción del 81.58% en comparación con el año anterior). Por tanto, estos valores son un claro indicador de la situación que ocupa el comercio exterior de durazno.

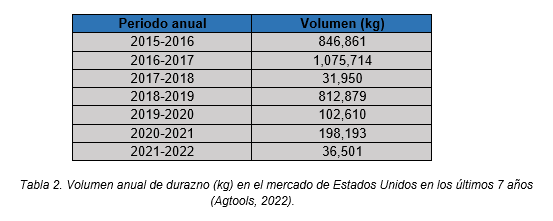

Según datos reportados por Agtools (2022), el volumen exportado a Estados Unidos se concentra, fundamentalmente, entre los meses de abril y junio. Asimismo, en la tabla 2 se pueden ver las cifras anuales del volumen de durazno mexicano en el mercado estadounidense.

Observando los datos de dicha tabla, se puede extraer una lectura que hace referencia a unas variaciones interanuales muy grandes, aumentando o disminuyendo drásticamente de un año a otro. Lo que sí se debe destacar de forma negativa es el volumen actual (2021-2022), que resulta muy inferior a los valores registrados en otros años anteriores, como en las temporadas 2016-2017 y 2018-2019.

Más historias

Efectos del oídio en el durazno

Producción nacional de durazno

Plaga del piojo de San José